相続のゴールは人それぞれ

私たちはお客様に合わせた相続のプランを作成し

お客様とともにゴールを目指します

税理士、司法書士、弁護士、行政書士…相続の相談ができる専門家はたくさんいますが、自分にあった相談先を見つけるのは実はとても難しいことです。

なぜなら相続をする方の多くは「相続のゴール」を見つけていないから。

ゴールを決めていない状態で専門家を探すので、目的に沿ったパートナーを見つけられず「こんなはずではなかったのに…」という結果になることもあります。

「相続税をなるべくおさえたい」「家族と揉めずに相続したい」「相続した空き家を処分して土地を活用したい」など、私たちはお客様のお考えをお聞かせいただいたうえで相続のプランを作成し、ゴールに向かってともに進みます。

今まさに相続が発生している方も、これから発生するであろう相続に向けて準備をしたい方もまずは私たちと一緒に相続のゴールを見つけましょう。

どんなお悩みでも

対応いたします

相続に関連する専門家が揃っているため、どんなお悩みにも対応可能です。

「こんなこと聞いてもいいのかな…」とお悩みの方もお気軽にご相談ください。

他の事務所とは

実績が違います

申告件数が多い税理士事務所はたくさんありますが、件数が多く質が高い税理士は数が限られています。

ご相談事例

CASE 01

親が所有している住宅と土地を相続する意思がある人が相続人にいない。どうすればよいですか?

当センターでは相続不動産の売却や活用についての対応が可能です。お客様の状況に合わせたプランをご提案いたします。

CASE 02

バタバタと過ごしている間に相続税の申告期限まで2ヶ月を切ってしまいました。期限まで間に合いますか?

期間が短くても申告をすることが可能です。まずは現状をお聞かせください。

CASE 03

初めての相続、そもそも何から手を付けてよいのかわかりません。

税理士、行政書士を初めとする相続の専門スタッフが揃っているため、相続に関するどんなお悩みもご相談いただけます。

このようなご相談を

いただいています

相続にまつわる様々なご相談をいただいております。

お客様の声

過去にお客様からご相談いただいた内容を

ご紹介いたします。

でも、司法書士・税理士の先生方にサポート頂き、思ったよりもスムーズに終える事ができ、本当に感謝しかありません。

父の死をゆっくりと偲びながら、年末年始を過ごす事ができます。本当にありがとうございました。

遺産についてはもちろん、家族の状況、その時々の私の精神的な事まで丁寧にお話を聞いて下さり、私も安心して話をする事ができましたし、とても心が救われました。

本当にありがとうございました。

どんな小さな相続でも、大変でした。

でも、サポートセンターの方々のおかげで、気持ちは晴ればれと完了することができました。明るく、元気な気持ちになれました。

相続の知識箱

一般のお客様から相続サポートしている人まで幅広く役立つ

相続に関する知識をわかりやすくご紹介しています。

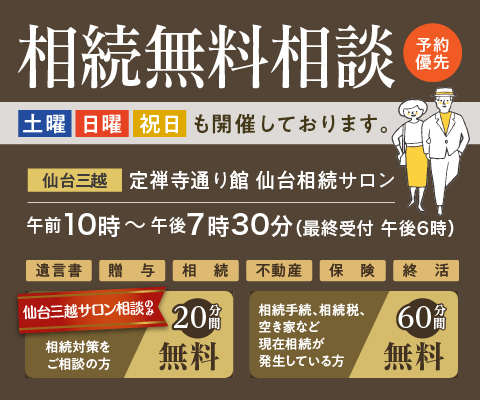

仙台相続サポートセンター

YouTubeチャンネル

相続についての知識や事例をわかりやすく配信しています!